所得税は安くなったのか

平成29年分の確定申告で、エンジェル税制(2社)分、223,000円を寄附金控除(優遇措置A)として受けました。その結果、収める所得税は44,600円安くなりました。寄附金×20%程が、所得税から引かれる結果になりました。

寄附金控除は、総寄附金額 - 2千円 = 寄附金控除の額となります。

今回のケースは、ベンチャー企業(2社)への投資額 + ふるさと納税額 - 2千円 = 寄附金控除の額となります。

※FUNDINNO(証券会社)経由での、ベンチャー企業への投資となります。

エンジェル税制

新規事業への取り組みを行っている、ベンチャー企業への投資を推し進める為に、個人の投資家に向けて、税制上での優遇措置を行う制度のことです。

この優遇措置ですが、投資した年に受けられる優遇措置として、2つあります。

1つは、優遇措置A(対象企業への投資額 - 2千円を、その年の総所得金額から控除)と、

もう1つが、優遇措置B(対象企業への投資額全額を、その年の他の株式譲渡益から控除)です。※優遇措置Aは、控除対象となる投資額に上限があり、総所得金額×40%と、1千万円のいずれか低い方になります。優遇措置Bには、控除対象となる投資額の上限はありません。

確定申告時に、いずれかを選択できます。但し、優遇措置Aに関しては、設立3年未満の企業が対象となります。また、優遇措置Bに関しても、設立10年未満の企業が対象となっています。

設立3年を超えた企業が対象の際は、自動的に優遇措置はBのみになります。

また、売却した年に受けられる優遇措置が、1つあります。

対象企業の株式売却時に損失を出した場合、その年の他の株式譲渡益と通算できます。その年に通算しきれなかった場合は、翌3年にわたり繰越控除ができるのです。

今回のケースは、投資した年に受けられる優遇措置Aの寄附金控除となります。

必要書類

寄附金控除(優遇措置A)を受ける際に、必要となる書類は6種類です。

1.経済産業大臣の確認書(書類1)

(中小企業等経営強化法第7条の規定に係る確認書(a社))

(中小企業等経営強化法第7条の規定に係る確認書(b社))

2.発行会社が交付する一定の株主に該当しない旨の確認書(書類2)

(個人が一定の株主に該当しないことを確認した書類(a社))

(個人が一定の株主に該当しないことを確認した書類(b社))

5.特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書(書類5)

(a社) (b社)

6.特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

(書類6)

※見本をリンクしていますので、必要により開くか、または、印刷してご覧ください。

書類1~3は、投資したベンチャー企業より、確定申告日前に送付されました。

書類4は、FUNDINNO(証券会社)からの投資でしたので、HP上からダウンロードできました。

書類5~6は、書類1~3と同封して送付される、FUNDINNOのHP上に用意してくれる、ベンチャー企業により対応は異なりました。書類5~6の様式自体は、国税庁HP上(明細書・計算明細書等 番号49と15)にありますので、自身で用意できます。また、書類1~5は、投資したベンチャー企業毎に必要な書類となります。(書類1~5の1セット)書類6は、投資したベンチャー企業毎ではなく、その合計を計算した明細書になりますので、確定申告時に1枚のみ必要となります。

書類への記入と押印

必要書類の中で、氏名等の記入、または、押印が必要となる書類は、上記の書類4~6になります。書類1~3に関しては、ご自身の住所、名前が(見本の緑枠内に)表示されていますので、内容に誤りがないか確認します。それでは、書類4~6の記入、押印について説明させてもらいます。

先ず、「株式投資契約書の写し(書類4)」ですが、確定申告前にFUNDINNOのHP上に用意されていましたので、自身で2部印刷した後、乙欄(見本の緑枠内)の住所、氏名を確認後、乙欄(見本の赤枠内)へ押印し、1部は確定申告時に提出、1部はベンチャー企業へ郵送します。

次に、「特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書(書類5)」ですが、(見本の赤枠内)住所、氏名、電話番号、職業を記入します。税理士がいらっしゃれば、税理士名欄を記入する必要があると思いますが、私自身、税理士は居りませんので、空欄の状態で提出しました。

下に行きまして、「1 適用する特例の選択」ですが、1つ目のチェックボックスにレ点を入れ、空欄になっている第_号に「1」を記入しました。寄附金控除(優遇措置A)を受ける際は、この選択で問題ありませんでした。「租税特別措置法第37条の13第1項」が、「中小企業の新たな事業活動の促進に関する法律第七条に規定する特定新規中小企業者に該当する株式会社 当該株式会社により発行される株式」の事で、今回のベンチャー企業投資が、それに該当します。※詳細を知りたい方は、「中小企業の新たな事業活動の促進に関する法律第七条、および八条」を参照される事をお勧めします。

「2 その年内の株式の異動の状況」ですが、こちらはベンチャー企業より送付される、「3.株式移動状況明細書(書類3)」を基に、銘柄(会社名)、その年内の払込みによる取得の状況を、書き写しました。

「3 控除対象特定(新規)株式の取得に要した金額の計算」ですが、こちらもベンチャー企業より送付される、「3.株式移動状況明細書(書類3)」を基に、①、④を書き写しました。

2、3共に、譲渡および贈与が無ければ、その年内の譲渡又は贈与による株式は「0」とし、見本と同じで良いと思います。

最後、「特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書(書類6)」ですが、所得金額の合計額を記入する欄があります。事前に、確定申告書を所得金額の合計額が分かる程度まで、作成しておいた方が良いと思います。それでは、記入の話に戻ります。上段にある、納税対象の年(今回は平成29年分)、氏名を記入します。今回の様に、2社以上へ投資を行ったケースでは、「2 控除対象特定新規株式の取得費の調査対象額等の明細」内の銘柄、適用対象額⑪を先に記入していきます。先ず、A欄に1社目の銘柄(会社名)を、「3.株式移動状況明細書(書類3)」を基に、「特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書(書類5)」と同様に書き写します。次に、適用対象額⑪へ、「特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書(書類5)」の「3 控除対象特定(新規)株式の取得に要した金額の計算」内の⑤控除対象特定(新規)株式の取得に要した金額を書き写します。同様に、B欄へ2社目を記入します。銘柄、適用対象額⑪の記入後、適用対象額⑪を全て足し、右側の合計へ記入します。ここまで終わったら、「1 寄附金控除額の計算」へ移動します。適用対象額①へ適用対象額⑪の合計を書き写します。①以外の寄付金の額②へ、エンジェル税制以外の寄附金(ふるさと納税等)合計額を記入します。寄附金の区分等の③へ、①と②を足した合計額を記入します。所得金額の合計額④へ、確定申告書に記入した、所得金額の合計を書き写します。⑤へ、④に40%を掛けた値を記入します。⑥へ、③と⑤のいずれか低い金額を記入します。寄附金控除額⑦へ、⑥から2千円を引いた値を記入します。取得費の調整対象額の計算⑧へ、⑤から②を引いた値を記入します。⑨へ、①と⑧のいずれか低い金額を記入します。取得費の調整対象額⑩へ、⑨から2千円引いた値を記入します。これで、「1 寄附金控除額の計算」が全て埋まりましたので、「2 控除対象特定新規株式の取得費の調査対象額等の明細」へ戻り、⑫の入力からになります。各控除対象特定新規株式の適用対象額の合計に占める割合⑫へ、Aの⑪を合計の⑪で割り、それに100を掛けた数値を記入します。(小数点以下は、四捨五入して記入しました。)⑬へ⑨に⑫を掛けた数値を記入します。なお、⑫で百分率の値を四捨五入した場合、⑬の計算で⑪と一致した数値は返ってきません。私は、⑪の数値をそのまま⑬へ書き写しました。2千円控除の内訳⑭へ、2千円に⑫を掛けた数値を記入します。ここでも、⑫で百分率の値を四捨五入した場合、数値に若干の誤差がでます。正確に値を計算する為に、私は、Aの⑪を合計の⑪で割り、それに2千円を掛けた数値を記入しました。(小数点以下は、四捨五入して記入しました。)取得費の調整対象額⑮へ、⑬から⑭を引いた値を記入します。同様に、B欄へ2社目を記入します。銘柄毎の記入が済んだら、各控除対象特定新規株式の適用対象額の合計に占める割合⑫の合計が100%になっている事を確認します。次に、⑬の合計を記入します。私の場合、⑪と⑬は同じ値になりました。もう少しです、2千円控除の内訳⑭が、合計の2,000円と一致するか確認しましょう。最後に、必要書類に記入漏れ等がないか確認してみましょう。

以上で、必要書類の記入が終わりました、お疲れ様でした。

これで、次回の確定申告が少し楽になるかも・・・

確定申告

最寄りの税務署へ、寄附金控除(優遇措置A)を受ける為に必要となる書類1~6を、確定申告書と併せて提出するだけです。私は、これで、エンジェル税制を受ける事ができました。

最後に、確定申告書等作成コーナーでの寄附金控除(優遇措置A)の入力について説明させてもらいます。

先ず、所得・所得控除等入力画面まで進みましょう。

(16)寄附金控除をクリックします。

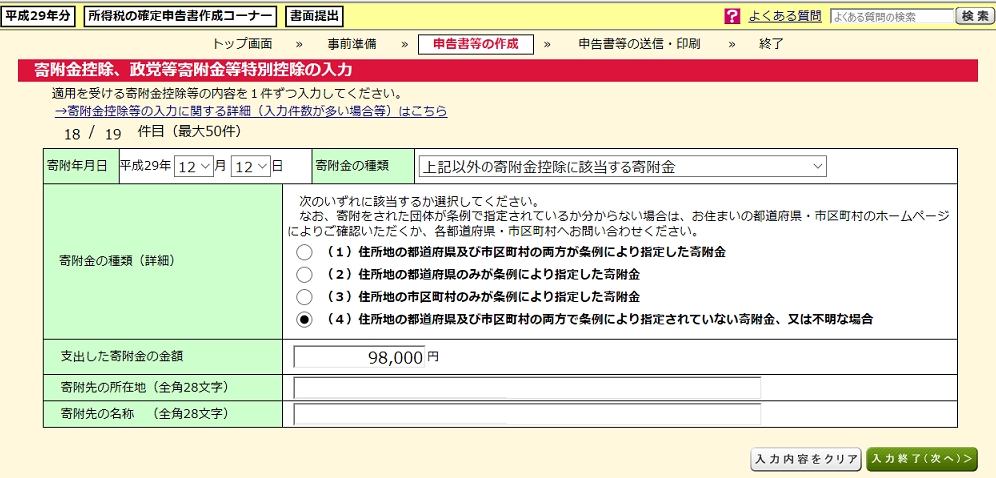

寄附金控除、政党等寄附金等特別控除の入力内容確認へ入力していきます。

寄附年月日には、「株式移動状況明細書(書類3)」の異動年月日を入力しました。

寄附金の種類には、上記以外の寄附金控除に該当する寄付金を選択しました。

寄附金の種類(詳細)では、(4)住所地の都道府県及び市町村の両方で条例により指定されていない寄附金、又は不明な場合を選択しました。この、寄附金の種類(詳細)に関しては、お住いの地域により違いがあるかもしれませので、ご自身の都道府県、市町村のHPで確認をお願いします。

支出した寄附金の金額以降は、恐らく悩まれないと思いますので省略させてもらいます。

エンジェル税制、みなさんも、ぜひ、挑戦してみてはいかがでしょうか。